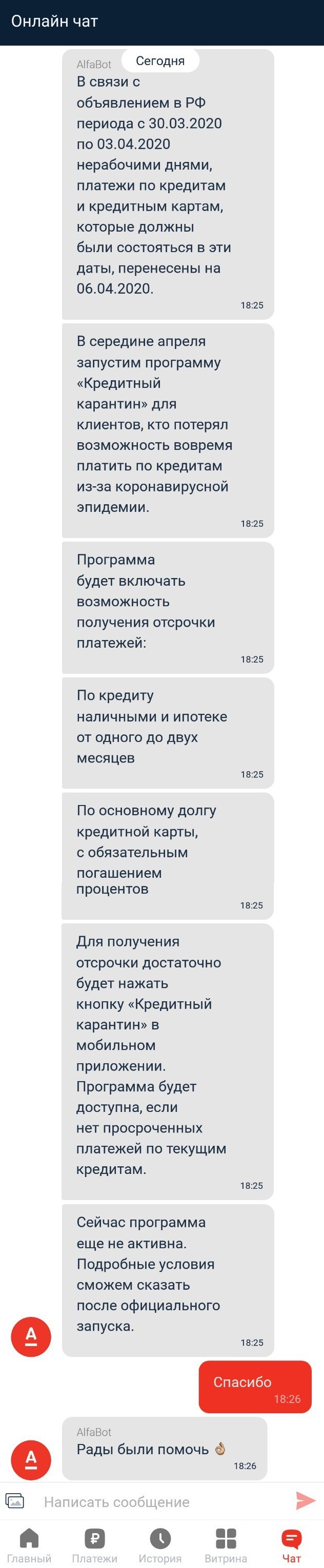

Для тех у кого кредит в Альфа-Банке, хорошие новости!

[:|||||:]метр предлагал какую-то дичь. Чатик с банком мой, тэг моё.

![]()

Найдены дубликаты

Вышел закон 106-ФЗ от 03.04.2020,

— Заёмщику ПРЕДОСТАВЛЕНО ПРАВО ОБЪЯВИТЬ каникулы длиной до 6 месяцев, а банк должен в 5 дней это требование принять.

— Дата начала каникул может быть на месяц раньше заявления, то есть, например, с 04 Марта.

— То, что заплачено в период каникул, банк по требованию заемщика должен вернуть.

— Каникулы в этом варианте закона — это временное ПРЕКРАЩЕНИЕ ОБЯЗАТЕЛЬСТВ заёмщика, то есть можно не платить любую часть платежа по кредиту, вплоть до 100%.

— Кредитная история при этом, в силу закона, не портится.

Так что не ссыте, заемщики, которые попали в сложную ситуацию, еще поживут.

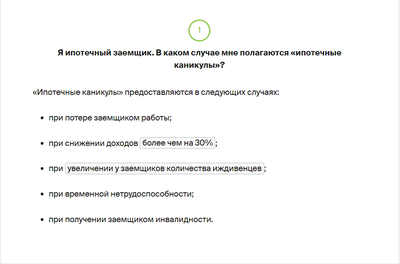

Если у знакомой снижение доходов на 30% и выше.

ЗЫ: Сам должник, но почти всех отфутболил.

Надеюсь, что информация помогла.

наивный, если ты не сдох, то плати по графику. Дом.рф.

что ежемесячные платежи превышают 50% среднего дохода заемщика за последние 2 месяца

В июле можешь пойти на реструктуризацию. Только учти, что с такой кредитной историей тебе льготные ставки кредитов закрыты навсегда.

И скорее всего твои потомки начнут свою кредитную историю со статуса «неблагонадежный».

Ну это не только в Альфе. И просрочки не играют ни какой роли.

Звонок из Альфабанка

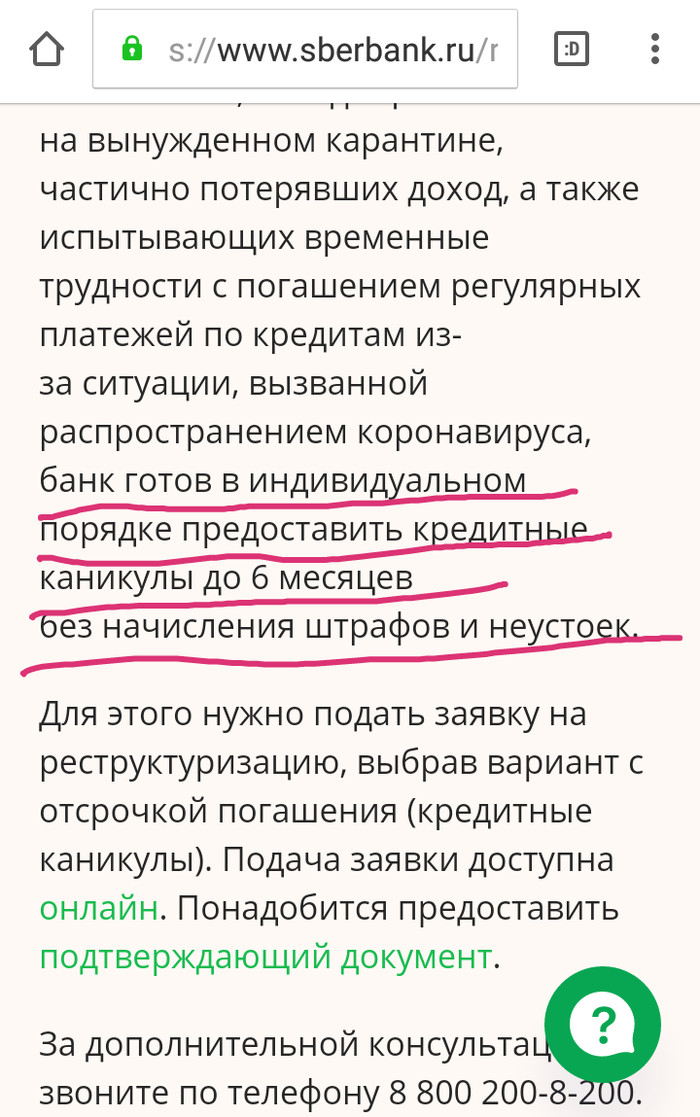

Буквально 15 минут назад, позвонили из Альфабанка, говорят: @drag715, а не хотите ли бы Вы отсрочку платежа на полтора месяца и снижение суммы ежемесячного платежа на весь срок кредита?

думаю: по любому нае**ть хотят!

говорят: ничего, только срок кредита вырастет, до 84 месяцев.(был 60)

открываю калькулятор, спрашиваю: сколько будет платёж?

вбиваю сумму, умножаю на месяцы. кредит вырос на 160 000р О_О.

![]()

Взрослая жизнь

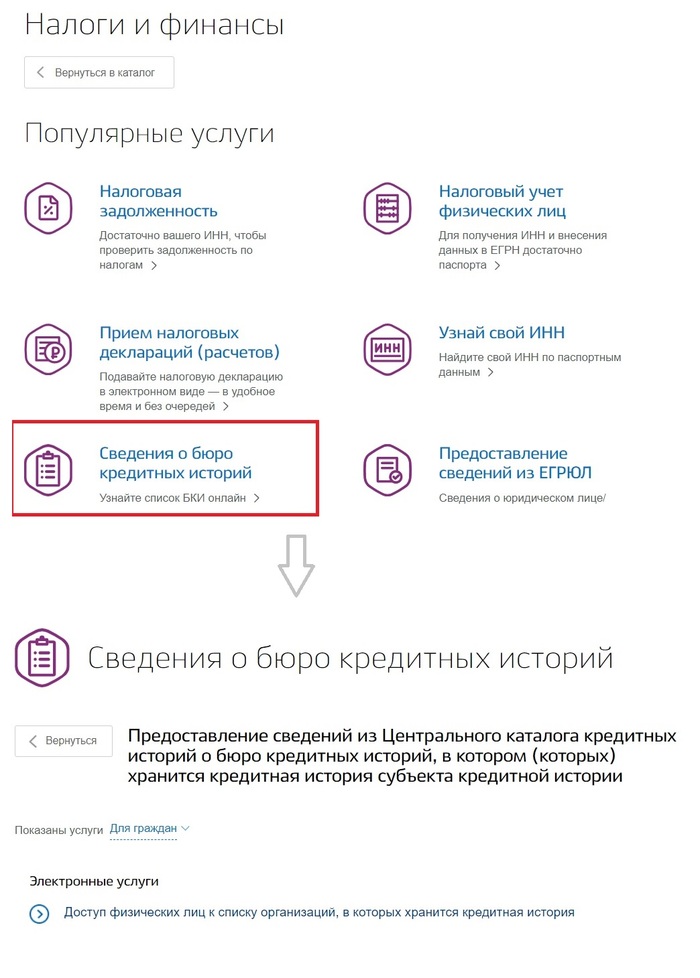

Как бесплатно получить отчет о кредитной истории

Я ипотечный специалист, каждый день работаю с клиентами-заемщиками и риелторами.

И большинство не знает о возможности проверки своей кредитной истории бесплатно.

(Как правило, услуга стоит у агентов/банков от 500 до 1500 руб. за один отчёт)

Решила поделиться с вами, возможно, многим будет полезно)

Кредитная история (далее КИ), согласно ФЗ, хранится 15 лет с момента последней операции по кредиту (взяли кредит в 2010, последний платёж был в 2015, до 2030 данные будут отображаться)

КИ основной критерий, который влияет на одобрение кредита, в частности ипотечного.

Всего в ЦБ зарегистрировано плюс-минус 13 бюро. Но банкам интересны только три:

Ваша история может храниться как в одной, так и в нескольких бюро. Один банк отправляет информацию в одно, другой банк в другое бюро, а третий во все три.

Например, Сбербанк отправляет данные только в ОКБ, в других отчетах данные о кредитных обязательствах в Сбере практически не увидеть.

Заходим на сайты каждого бюро, регистрируемся/авторизуемся

Для того, чтобы получить информацию с НБКИ (Национальное бюро кредитных историй), необходимо иметь подтвержденный профиль на Госуслугах.

Для Эквифакс — профиль на Госуслугах или ЭЦП

Для ОКБ — также профиль на Госуслугах или доступ к Сбербанк Онлайн (Услуга на сайте банка «Проверить свой кредитный рейтинг» за 580 рублей — это тот же самый отчёт)

(ниже слайд из памятки, которую даю клиентам)

Для того, чтобы узнать в каких бюро ваша кредитная история, достаточно сделать запрос в разделе Налоги и финансы на Госуслугах. В течение нескольких минут придёт информация в виде таблицы с названиями бюро.

Проверять свою кредитную историю бесплатно возможно по два раза в календарный год в каждом бюро. Можно и нужно это делать, чтобы избежать ошибочных просрочек, а также мошеннических действий⠀

Очень часто бывает, человек отправил заявку на кредит, ему летит отказ.

Оказывается, где-то там в 2010 не закрыты 10 копеек, и они висят в безнадежном долге. Или кто-то нехороший, без ведома клиента, выпустил кредитную карту с огромным лимитом, а он и не знает.

Помните, что ИСПРАВИТЬ свою историю нельзя путём стирания. Некоторые считают, что если сменить паспорт, то КИ исчезает. Иногда такое бывает. Но только потому, что где-то там кто-то ошибся и не консолидировал данные. Данные в отчёте содержат как старый паспорт, так и новый.

Если вам кто-то сообщает что «очистит кредитную историю», то это неправда. Ее можно скорректировать только путем взятия нового кредита и исправно без единой просрочки платить продолжительное время. Тогда ситуация совсем иная.

Думаю написать ещё один пост об актуальной теме про кредитные каникулы, как их оформить технически. Но забегая вперёд, скажу, что кредитные каникулы также отобразятся в кредитной истории в качестве негативного фактора.

Кредитные каникулы. СБЕРБАНК

Федеральный закон № 106-ФЗ о предоставлении кредитных каникул гражданам, доход которых снизился более чем на 30% по сравнению со среднемесячным доходом за 2019 год, вступил в действие с 3 апреля 2020 года.

Согласно закону, кредитные каникулы предоставляются при условии снижения официального, облагаемого налогом дохода за последний месяц по сравнению со средним доходом в 2019 году. При этом сам кредит должен быть получен до 3 апреля 2020 года. Законом предусмотрены официальные документы, подтверждающие снижение дохода. Заявителям нужно будет предоставить их в банк в течение 90 дней

Итак,много слов о поддержке кредитных заемщиков,и вот пример,как быстро отреагировал Сбербанк.Молодцы.

Звучит все красиво и позитивно.

Заполняем анкету и видим там рекомендацию ознакомится с некой памяткой.

Открываем памятку,а там сюрприз:)

Т.е. для того,чтобы тебя поддержали с кредитом, его надо было взять после 3 апреля,при этом еще 28 марта заявили о режиме самоизоляции.Гениально!

Открытое письмо банкирам

— «О, какое у нас классное правительство», сказали многие, когда нам пообещали кредитные каникулы.

— «Кто обещал, туда и идите», сказали банки.

Что в итоге? Да ничего. Никто никому ничего не должен. Вернее, мы как и были должны, должны и остались. Чтобы получить кредитные каникулы, ты должен предоставить справку, что умер от коронавируса, да и это не точно.

Ребята, вы в своём уме?! Вот на моем примере. Я имею стабильный доход, беру достаточно большие суммы в кредит, всегда плачу вовремя, досрочно не гашу. Да вы же на мои деньги и живете! На мои, и многих честных заёмщиков.

Я всегда следовала правилам: не бери больше, чем сможешь отдавать и имей запас на следующий месяц. И что теперь? Спасибо запасу, я смогла заплатить зарплату сотрудникам. Но я не могу платить кредиты. Сейчас не могу. Так дайте же вы отсрочку! У меня есть заключённые контракты, которые я не могу исполнить, по независящим от меня обстоятельствам. Но все это когда-нибудь закончится, и тогда я опять стану вашим любимым клиентом.

Да и не только обо мне речь. Вот моему соседу отказали в отсрочке платежей по ипотеке. Так через пару месяцев его СТО откроется и он сможет платить. Или моя сестра, которая взяла кредит, чтобы выкупить помещение, для салона красоты. Так ведь у неё получается! Она не просто «ноготочки пилит», ещё и людей обучает. И два года все обдумывала, и оборот хороший. Но не сейчас! Такое время. Так помогите нам выжить! Нормально, честным людям, которые от своих долгов не отказываются.

Вы же ничего в итоге не получите. И если несколько дней назад все мои знакомые обсуждали, как получить кредитные каникулы, теперь изучают, как признать себя банкротом.

Я не верю в теорию заговора. Тут несколько человек о ценах на нефть договорится не может, а в таких глобальных случаях уж точно. Или может я что-то не понимаю?

Герман Оскарович? Андрей Леонидович? И иже с ними. Вы чего там задумали? Вы же понимаете, что русского не нае****? Ведь ВЫ же прибыли не досчитаетесь! У всех же квартиры «на бабушек», «машины на дедушек», а «за границу», в свете последних событий, так и нафиг не надо! Может объясните?

Ребята, пост без рейтинга. Я не только за себя, я за все нас. Может у нас всех вместе получится достучатся?

Меры государственной поддержки заёмщиков. Кредитные каникулы в РФ. Закон 106-ФЗ от 03.04.2020

Федеральный закон № 106-ФЗ от 03 Апреля 2020 подписан Президентом, опубликован и вступил в силу. Эти законом установлено ПРАВО заемщика временно ПРЕКРАТИТЬ исполнение своих обязательств, полностью или частично. То есть это закон о кредитных каникулах.

Считаю, это очень важный и очень своевременный для тысяч граждан РФ закон.

И так как я сам планирую использовать предоставленные законом права, а также предпринимая усилия по повышению финансовой грамотности моих сограждан, предлагаю настоящий пост, с кратким обзором положений закона и обсуждением.

Обсуждать буду ипотечный кредит (это статья 6 закона).

Возможности заемщиков потребительских кредитов, а также заемщиков- субъектов малого предпринимательства немного ниже, изучите закон в вашем случае.

Все ссылки — в конце поста.

Итак, заемщики (обычно ипотечный договор подписывает несколько созаемщиков, и считать надо всех совокупно) по кредитному договору, у которых:

В месяцы с Марта 2020 по АВГУСТ 2020 совокупный доход за месяц снизился более чем на 30%, по сравнению со среднемесячным доходом за 2019 год,

имеют ПРАВО ЗАЯВИТЬ Банку-кредитору о своем решении временно прекратить исполнение обязательств заемщика. Определить срок такого временного прекращения, но не более 6-ти месяцев.

1. Заявить надо или лично письменно или в установленном договором способом, или устным сообщением с установленного между заемщиком и банком мобильного телефона. Это хорошо, так как заемщик может болеть, сидеть на карантине, и быть не в состоянии прийти в банк или воспользоваться интернет-кабинетом.

Мера временная. Последний срок такого заявления — 30 Сентября 2020.

2. Начало такого срока заемщик может установить на месяц раньше даты заявления.

То есть, если Март уже плохой, обратиться можно в Апреле, и объявить Март льготным. Наверное, в Марте проведены платежи по кредиту — эти платежи вы делать не должны были, в силу вашего решения о каникулах.

(В этой части есть отличие с потребкредитом. Для потребкредита льготный срок можно установить только на 14 дней раньше даты заявления)

3. Значит, справедливо требование к банку о возврате излишне уплаченных сумм в Марте. Укажите в заявлении.

4. Согласие банка не требуется. Объявить о каникулах — ПРАВО ЗАЕМЩИКА. Банк молча наблюдает, и обязан заявить о том, что принял волю заемщика к сведению в течение 5ти рабочих дней. Срок небольшой. Возить заемщика мордой об стол, затягивать и крючкотворить банкам особо некогда.

5. Заявление заёмщика является требованием об изменении условий договора. Укажите в заявление явно это требование об изменении условий договора и укажите в заявлении, что это требование направляется на основании закона 106-ФЗ от 03.04.2020.

На основании требования, в установленный пятидневный срок Банк оформит изменения к договору займа.

6. Банк обязан сообщить о своем решении установленным в договоре способом, но если обращение заемщика было по телефону — то банк обязан также проинформировать о своем решении по телефону.

Новый график платежей по договору Банк может направить неспеша, позже, до конца срока каникул +5 дней.

* Если банк отказал, или ничего не сообщил, то (см. п. 12) льготный период считается установленным.

7. Ни основной долг, ни проценты в каникулы платить не надо; заемщик заявляет о ПОЛНОМ неисполнении обязательств по договору.

Можно заявить о частичном неисполнении, если средства всё же позволяют обслуживать займ.

8. Законом установлена «презумпция добросовестности» заемщика. Льготный период вступает в действие до того, как предоставлены подтверждающие право на льготу основания. Но ясно, что Заемщик должен предоставить в банк основания своего требования, т.е. документы, которые позволят сделать расчет и убедиться в снижении дохода заемщиков на 30%. Это документы о доходе за весь 2019, и о доходе за предшествующие заявлению месяцы 2020-го, а также, возможно, другие документы и пояснения, например о постановке на учет как безработного. Состав документов надо обсудить с банком, где-то это будет попроще. Закон устанавливает максимальный состав документов, больше которого с вас не потребуют, изучите п.9 ст. 6.

Некоторые бумаги, подтверждающие изменение дохода, трудно оформить сейчас, когда «нерабочие дни». Заемщику дано ПРАВО предоставить документы в течение 90 дней.

Банку предоставлено право проверять сведения о доходе заемщика, направляя запросы в ПФР, ФНС и другие ведомства.

9. Кредитная история заемщика на каникулах защищена, не изменяется.

10. Начисление штрафов и пеней за нарушение договора, если такое нарушение имелось до каникул, на период каникул приостанавливается. Сумма фиксируется на день начала каникул.

11. Во время льготного периода, кредитору запрещено расторгать договор займа и обращать взыскание на предмет залога или обращаться к гаранту.

12. На время каникул ПРОДОЛЖАЕТСЯ НАЧИСЛЕНИЕ ПРОЦЕНТОВ. Ставка 2/3 от «среднерыночной кредитной ставки». Этот показатель публикует Банк России. (И в этой части нам остается только надеяться, что Банк России избежит соблазна позлоупотреблять своим ключевым правом влиять на доходы банков. Ведь если ваш займ был, скажем, под 9%, а рассчитанная ЦБР «среднерыночная ставка» поднимется до, скажем, 150%, то заемщик на каникулах окажется в глубоком расстройстве)

Эти начисленные за время каникул проценты будут зафиксированы на последний день каникул и будут погашаться после каникул, в срок 720 дней равными долями или дольше, по договоренности с банком.

13. Заемщик может прекратить каникулы когда угодно, направив извещение Банку. В том числе по телефону.

14. Заемщик может досрочно погасить кредит или его часть в течение льготного периода. При этом, очередность платежей установлена: сначала — погашение основного долга. Потом- обычных процентов, штрафов и неустоек, начисленных до каникул.

15. Срок кредита продлевается на срок каникул или больше.

16. В регистрационную запись об ипотеке, в закладную, Банк вносит изменения.

17. Сроки гарантии или залога в обеспечение договора продляются автоматически на срок каникул. С гарантами это не согласовывается.

(Поэтому, добросовестно обсудите со своими гарантами ваше обращение за каникулами. Дайте им возможность зряче понимать свои новые риски и сроки.)

17. — Объявление каникул в силу №106-ФЗ от 03.04.2020 не исключает права заемщика обратиться к банку о каникулах повторно, уже на условиях старого закона. То есть, заемщик может получить каникулы дважды. Раньше была возможность объявить каникулы 1 всего 1 раз.

18. Если заемщик ошибся или злоупотребил; не имел права на каникулы, но заявил, то есть обманул банк, он ответит по полной программе в соотв. с договором. Вероятно, банк потребует и штрафы и досрочного прекращения договора с обращением взыскания на предмет залога. Так что проверьте семь раз свои расчеты.

Каникулы, конечно, продлят срок кредита или увеличат сумму выплат по договору, это же каникулы, а не прощение долга.

Но как временная передышка для попавших в сложную ситуацию — это хорошая возможность снизить стресс.

Впервые законом заемщик-физлицо наделен серьезными правами и достоинствами, и встал более-менее на один уровень с банками.

Юристам и владельцам банков серьёзно обрублены руки в части издевательств и выжимания заемщиков, доведения до неплатежеспособного состояния и отбирания их имущества.

Гражданин РФ, пожалуй впервые за десятилетия наделён достоинством и правами самостоятельно противостоять произволу финансовых институтов.

Попользуйтесь, если вам надо. Будете внукам рассказывать.

Надеюсь, пост сократит число публикаций от всепропальщиков, число спекуляций; а также будет хорошей оппозицией тем странным постам странных авторов, которые специально или нечаянно вводят людей в заблуждение.

При перепечатке ссылка на этот оригинал обязательна.

1. Закон 160-ФЗ от 03.04.2020 «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа». Ссылка сразу на Статью 6:

09 Апреля 2020 Правительство утвердило предельные размеры ипотечных кредитов, заемщики по которым могут обратиться за каникулами:

— В Москве: 4.5 Млн.р.

— В Мос. области, на Дальнем Востоке, Питере: 3 млн.р.

— В остальном мире: 2 Млн. р.

![]()

Коронавирус признали форс-мажором: можно ли не платить по долгам?

Указом мэра Москвы Сергея Собянина от 14 марта 2020 года коронавирус был официально признан форс-мажором, или обстоятельством непреодолимой силы.

Что это значит на практике? Если коронавирус — это обстоятельство непреодолимой силы, то оно освобождает от ответственности по договорам? Можно ли теперь не платить по кредитам, долгам, за услуги ЖКХ? – вопросы, которые волнуют многих.

Несмотря на то, что Указом мэра Москвы коронавирус признан форс-мажором, это не дает гражданам права массово не исполнять взятые на себя обязательства. Он направлен на бизнес и не предполагает отказа рядовых граждан от оплаты кредитов, налогов, коммунальных услуг и т.д.

Форс-мажор переводится как «непреодолимая сила». Это обстоятельства, не зависящие от воли и действий участников договора, в результате которых одна из сторон или обе стороны не могут выполнить взятые на себя обязательства.

Пункт «Обстоятельства непреодолимой силы» присутствует практически в каждом договоре. В нем прописан порядок действий в случае наступления форс-мажора. Формулировка этого пункта может быть какой угодно, главное, чтобы она не противоречила действующему российскому законодательству.

К сожалению, многие из нас халатно относятся к подписанию договоров, а пункт «Обстоятельства непреодолимой силы» вообще читают очень редко. Мы действительно живем в относительно благополучное время и форс-можоры случаются далеко не каждый день, поэтому бумаги подписываем не глядя. Но сейчас настал тот самый момент, когда нужно открыть свои договоры, заглянуть в пункт «Обстоятельства непреодолимой силы» и понять, что вас ждет в данной конкретной ситуации.

Часто в договорах оговорено: если одна из сторон полностью или частично не может исполнить свои обязательства в следствие форс-мажора, срок исполнения обязательств продлевается на период, в течение которого существуют эти обстоятельства. То есть когда эпидемия коронавируса закончится, все вернется на круги своя.

Вы также обязаны уведомить другую стороны о наступлении обстоятельств непреодолимой силы — как правило, в течение 5-7 рабочих дней. То есть, если у вас возник форс-мажор, но вы не поставили об этом в известность другую сторону, то вы нарушили договор.

Но даже если в договоре прописано, что при форс-мажорных обстоятельствах стороны полностью освобождаются от ответственности, радоваться не стоит.

Наступление обстоятельств непреодолимой силы конкретно в вашем случае нужно еще доказать. Для этого необходимо привести неопровержимые аргументы возникновения причинно-следственной связи между форс-мажором и вашей невозможностью исполнить свои обязательства. На практике это очень сложно.

«Можно ли не выплачивать кредит, сославшись на коронавирус?» — Вопрос, который больше всего волнует многих в сложившихся обстоятельствах. — Нет, нельзя.

Отсутствие у должника необходимых денежных средств для погашения кредита не является форс-мажором с точки зрения закона.

На сегодняшний день известно, что правительства Чехии и Грузии предлагают своим гражданам отсрочку до 3-х месяцев по выплате кредитов и налогов в связи с режимом ЧС, вызванным пандемией коронавируса, но в России таких законов пока не принято.

Для ипотечников существует другой вариант отсрочить кредитные платежи. В соответствии с Федеральным законом от 1 мая 2019 г. № 76-ФЗ граждане, оказавшиеся в трудной жизненной ситуации, могут взять ипотечные каникулы, приостановив выплаты по ипотечному кредиту или уменьшив размер платежей на срок до 6 месяцев.

В любом случае, в свете последних событий у вас возникли проблемы с выплатой кредита (например, вас отправили в неоплачиваемый отпуск), нужно как можно раньше обратиться в банк. Мы все понимаем в какой нелегкой экономической ситуации сейчас оказались, и банки — не исключение. Есть вероятность, что с их стороны будут предприняты какие-то дополнительные меры, например, оформлены «кредитные каникулы», но все это будет делаться в индивидуальном порядке.

![]()

Как-то так

![]()

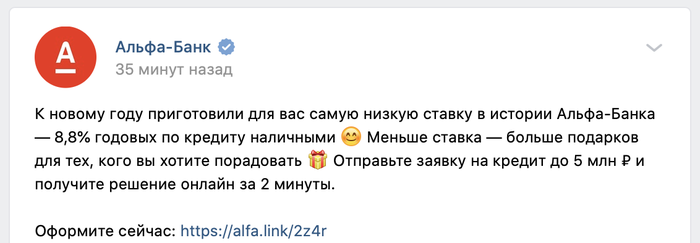

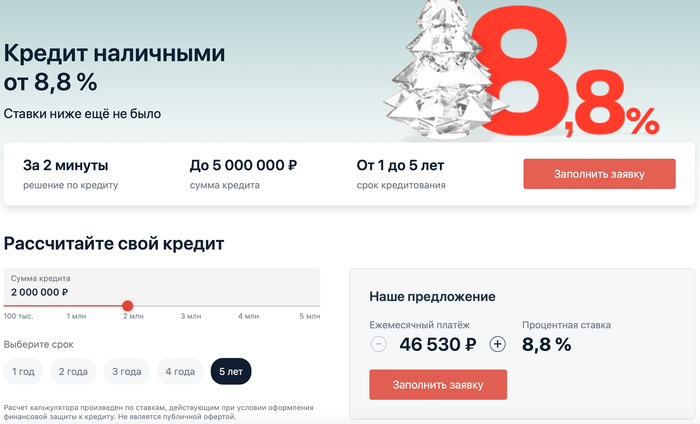

Как Альфа-банк разводит на кредитах по ставке 8.8%

Недавно увидел рекламу Альфы про кредит наличными по «самой низкой» ставке 8.8%:

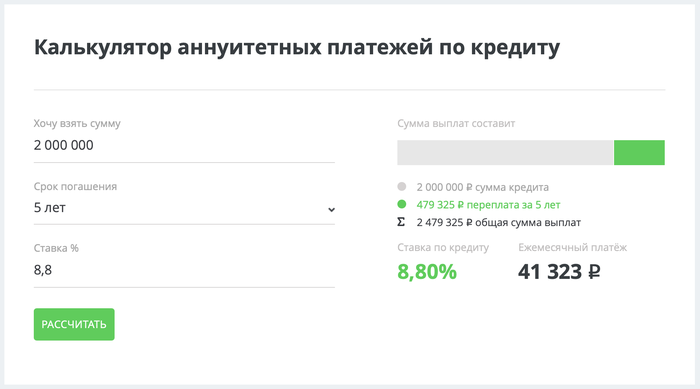

Что-то очень подозрительно. Перехожу по ссылке в калькулятор. Для примера посчитаем 2 млн руб. на 5 лет:

46 тысяч? Что-то многовато. Теперь пересчитаем в нормальном калькуляторе:

Как так-то? А ответ очень прост, читаем внимательно на сайте Альфы: «Расчет калькулятора произведен по ставкам, действующим при условии оформления финансовой защиты к кредиту. Не является публичной офертой.» Финансовая защита кредита за 5 тысяч в месяц? Серьёзно? Альфа, ну зачем ты так?

![]()

Как Альфа-Банк манипулирует ставкой

В связи с очередным снижением ключевой ставки, возможно, мой опыт будет полезен какой-то части аудитории.

Низкая ставка не означает низкий платёж.

Решил попробовать рефинансировать ипотеку. Выбор пал на Альфу, который в рекламе и по телефону горячей линии предлагал ставку 8,49% по ипотеке и 8,99% по рефинансированию. Прикинув в калькуляторе, что разница в платеже в сравнении с действующей ставкой составит для меня около 2,5 т.р., начал сбор документов. Процедура оформления заявки предельно проста для Банка — просто звони клиенту каждые три дня и напоминай, что он должен собрать все бумаги, и как можно скорее —пониженная ставка действует только в случае выхода на сделку в течении месяца. Назойливость колл-центра потрясающая, умение читать предыдущие комментарии к звонкам не тот навык, которым им стоит гордиться.. При этом, никто ничего не покажет и не расскажет вам пока вы не соберете справку с работы, трудовую книжку, справку из текущего Банка-кредитора, выписку из домовой книги (!) и т.д. Вы не сможете оценить смысл данной сделки, пока не начнете в ней участвовать. Ребята знают свое дело! Спустя две недели сбора документов получаете предварительное одобрение. На сайте вы видите ставку 8,99%, сумму ежемесячного платежа (очень аппетитную, но юристы в Альфе работают не глупые — это просто информационное предложение, что бы это ни значило), остается один маленький шаг — заказываем оценку для заключения сделки и получаем сумму страховки. Колл-центр немного жеманно отвечает, что страховку-де делает другая, независимая компания, и она рассчитывают стоимость, но если очень надо, то будет приблизительно 21 т.р. (титул, жизнь и здоровье). Так как цена страховки в нынешнем банке ниже, но за счет уменьшения суммы платежа предложение остается выгодным, соглашаюсь на проведение оценки (разумеется, за мой счет). Оценщик подойдет не любой, а только с аккредитацией. Их два в городе, ценник повыше чем у конкурентов, но размер платежа все еще остается выгодным, хотя уже не таким сияющим. Оценка готова, и вот уже ваш местный ипотечный менеджер Банк сообщает неприятную новость — так как ПВ при покупке объекта был ниже 20%, то ставка будет уже 9,39%, а не 8,99%. И вы хотели на 30 лет — к, сожалению, у нас компьютер сломался, считает только на 29 лет, Нет, это никак не связано с Roae и моими личными показателями. В остальном ничего не меняется —сумма та же. Да, очень жаль, что мы не смогли вам это сообщить до проведения оценки. Ну да, наверное колл-центр напутал, мы им уже объявили строжайший выговор. Но платеж-то все равно ниже, чем в вашем текущем банке! Работаем? Вздыхаешь. Ну, давайте поработаем. Параллельно смотришь предложения конкурентов, но сравниваешь только ставкой —не видишь смысла что-то менять, условия по ставке конкурентные. Собираешь еще небольшую пачку документов, уже нехотя — заманчивой было снижение платежа на 10%, а не на 5%, но с паршивой овцы хоть шерсти клок… и вот он, долгожданный день сделки. И здесь невнимательный зритель получает свою ставку 9,39%, а возможно, 8,99%, или даже 8,49%. Но платит как за 10,5%! А секрет Альфы очень простой, и придуман уже очень давно вокзальными специалистами по разуванию — когда сделка перед носом, и ждет продавец, клиент согласится на любые условия. Иначе его поезд уйдет. Для понимания — ваша нагрузка по ипотеке складывается не только из ежемесячных платежей, а еще и из комиссий и страховок. Поэтому, видя низкую ставку, логично предполагают низкий платеж. Однако имеет смысл складывать все сопровождающие косты и делить на двенадцать месяцев, а полученную сумму в месяц прибавляйте к платежу — и именно эту сумму сравнивайте с конкурентами. Правда, в Альфе вы это узнаете в переговорной. А из чего же будет складываться ваша долговая нагрузка? Основное, это страхование титула, жизни и здоровья. Оно на 25% дороже чем у конкурентов. (18 т.р. против 22 т.р. в моем случае). Но когда вы выясняете сумму страховки, и вам называют платеж в 22 т.р., вы полагаете (что вполне логично, ведь вы человек честный), что со временем сумма страховки будет уменьшаться вслед за уменьшением суммы основного долга, а через три года после покупки основной нагрузочный платеж по титулу вообще уйдет из суммы и легко и просто будете отдавать «как все», свои 5-7 т.р. Но не тут-то было! С Альфой сотрудничают (аккредитованы) всего четыре страховые компании. Без тени смущения на горячей линии одной из них сообщают, что тарифы везде одинаковые — рыпаться бесполезно. В полисных условиях по страхованию написано еще то, что 60% от суммы страховки агентское вознаграждение банка (административные расходы страховщика). Нормальная практика для банков, этим нас не удивить, мы с этим смирились и к этому готовы. Любопытно, в график

е страховых платежей (который вероятно после этого отзыва показывать перестанут) что после истечения трех лет и исключения страхования титула, сумма страховки опускается всего на четверть — до 18 т.р. Вместо ожидаемых 5-7 т.р., напомню. И это связано, как мило объясняет менеджер, с тем, что мы не молодеем, и риски нашей гибели стремительно растут, да такими темпами, что равны снижению суммы основного долга по кредиту. В такой обстановке живем, господа, что сумма страховки становится ожидаемой лишь в последние пять лет — когда ваши друзья будут платить конкурентам 500 рублей за страховочку, вы будете платить 5-7 т.р. Соответственно, те средства, которые Альфа недополучает в связи с низкой ставкой, они берут из суммы страховки. Но менеджер говорит — все ок, платеж-то все равно ниже. Но уже на 500 рублей. И ты рисуешь в голове план, как спустя три года будешь рефинансироваться в другом банке, не с такой огромной страховкой. Но находятся и другие странности в договоре, который тебе опрометчиво дали на ознакомление — во-первых, в нем указана ставка 11,39%, хотя вы договаривались на 9,39% (про 8,99% уже не вспоминаем, кто старое помянет — тому глаз вон). Да, там написано что будет применяться понижающий коэффициент 2% по истечении титульного периода. Титульный период равен 90 дням. Менеджер объясняет, что за этот период нужно перенести залог в Альфу, и платеж снизиться. Кроме слов менеджера, это ничто не подтверждает, и из договора и правил (общих условий) буквально следует — три месяца считаем платежи под 11.39%, потом 9,39%. Менеджер пытается убедить что в ее практике всегда было только так, как она говорит. Альфа открыл ипотечное кредитование в августе, но практика уже огромна. Осадочек от разводняка со ставкой и страховкой уже не позволяет поверить словам менеджера. Чтобы отвлечься, читаю график платежей. Стройные ряды цифр, информационная слепота делает свое успокаивающее дело — но и здесь выскакивает когтистая лапа — каждый восьмой месяц сумма ежемесячного платежа растет на 2 т.р. Почему так? Отвечают — ну, чтобы в конце срока не платить корректирующий платеж, мы раскидали его на весь срок, так ведь удобнее. Конечно удобнее — вдруг я через три года от вас сбегу и его не заплачу, потеряет Альфа проценты за один високосный день. Собираю в голове всю информацию — сумму страховки, титульный период с повышенной ставкой, «скачущий» платеж, делю это всё на 12 месяцев и ожидаемо вижу — при ставке ниже чем действующая у меня по ипотеке, я заплачу больше чем сейчас на 233 рубля в месяц! Менеджер понимающе соглашается и не возражает, когда я прощаюсь. Тяжелые продукты тяжело продавать. В итоге — потраченное впустую время, 3.3 т.р. на оценку, 1.5 т.р. на нотариальное согласие супруги. И ценный опыт, которым делюсь с вами. Не смотрите на ставку в рекламе, считайте все платежи!

П.С. Альфа, вероятно ты это прочитал. Нет смысла гоняться за менеджерами, и пытаться решить «проблему клиентского обслуживания в связи с жалобой на публичном ресурсе» — дело в тебе ;)